欧洲汽车企业非常强大,从全球获益极多,因此心态从容,欧洲汽车市场在全球主要市场中较为开放。

但进入2023年,欧洲人猛然惊觉,中国新能源汽车强大超乎想象。

2022年,欧洲市场汽车(指乘用车)销量1128.7万辆,同比减少4.1%,轿车注册930万辆,属于30年来最少,因为汽车芯片短缺影响了生产。在区内销售的主要车企是,大众集团销量279万辆、Stellantis集团(PSA与菲亚特克莱斯勒合并)销量205.3万辆、雷诺集团106.2万辆、现代集团(含起亚)106.1万辆、宝马集团81.8万辆、丰田集团80.6万辆、奔弛集团65.6万辆、福特51.7万辆。这八大集团,占了欧洲汽车销量的82%。

从国家来看,新车销量较多的是德国265.1万辆,英国161.4万辆,法国152.9万辆,意大利131.7万辆,西班牙81.3万。五国共计792.4万辆,占欧洲市场的70%。

从2022年地区销量来看,欧洲是全球第三大市场,中国2356万辆乘用车居第一,美国1373万辆居第二。全球销量8102万辆,8个主要市场占72%。中国、美国、欧洲规模已经上千万辆了,后面印度、东盟、巴西、俄罗斯、墨西哥是100万-400万的规模。

另外,日本2022年乘用车销量360万辆,韩国139万辆。但是外国品牌较难打进这两个市场,日本本土品牌市占率在90%以上,韩国消费者除豪车外基本不买外国车。这不是关税的问题,而是两国消费者的心态很封闭,别国没有办法。

中国进口车有15%的关税,还有13%的增值税,根据排量不同还有1%-40%的消费税,即使降低了关税,中国消费者主要还是购买合资车。有点规模的发展中国家汽车市场,关税就更高了。如印度对4万美元以下的进口车收60%关税,以上的收100%关税。巴西进口汽车关税35%,还有各种税费。俄罗斯汽车关税、增值税和中国差不多。

综合来说,欧洲应该算是全球相对较为开放的汽车大市场,销量前八里美系、日系、韩系都有。欧盟内部汽车销售关税为0,德系车等于有了很大的国内市场。欧盟对美国车进口关税是10%,零部件关税3%-4.5%,综合税率8%。欧洲进口中国车,关税也是10%。

当然欧洲的进口车税率也不算很低,美国人就抱怨对欧盟进口车只有2.5%的关税,不对等。特朗普2018年声称要对欧洲车加征25%关税,虽然是谈判策略,但也说明了美国的不满。美国市场曾经算是较为开放的,欧洲、日本、韩国车都销量不小。只是美国搞的非贸易壁垒很黑,律师团伙很可怕,随时要挑错吃人的感觉。美国现在又泛化国家安全,还猛加关税,已经不讲自由贸易了。

但汽车市场可以搞合资或者本地生产绕开关税,品牌车还是有办法在全球扩大销量的。中国是国际车企合资销售最为成功的市场,外资品牌一度占据了70%的市场,其中德系车最为成功。中国市场销量爆增到全球最高,国产车品牌孱弱的感觉却延续了多年,份额还逐年走低,汽车业被痛批了多年。

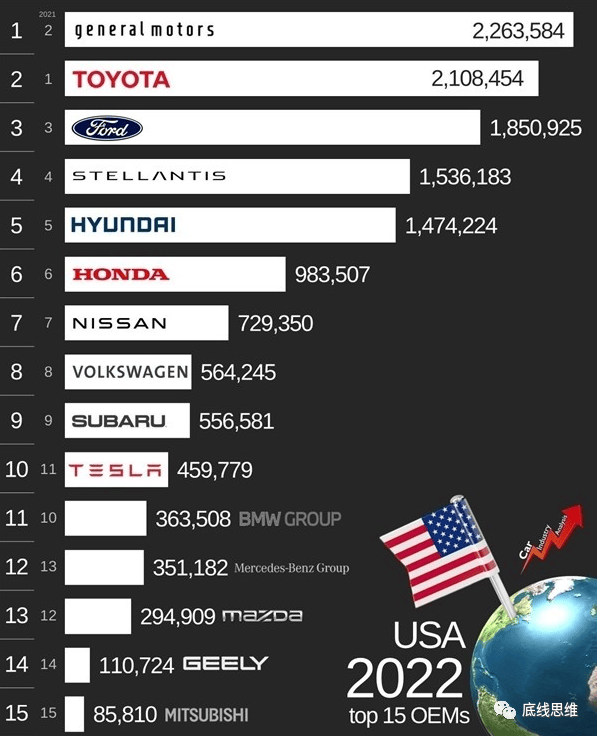

上图是在前图八大市场中,欧系、日系、华系、美系、韩系车的销量。欧系车和日系车差不多,是主要的全球霸主。美系车品牌要弱一些,即使本土市场不小,也打不过欧系和日系。华系车崛起势头强劲,2023年4月中国市场份额历史性地超过55%,依靠庞大的国内市场,在八大市场的份额就有19.5%。韩系车表现也不错,进入2023年发展势头很好。

放在全球,欧系与日系还是差不多,也是占约25%的市场份额。韩国本土市场太小,在全球历史积累不够,但是全球市场份额能打到约8%已经非常厉害了。美系车有点像中系车,本土市场被吃了很多,通用、福特等美企在海外也明显不如欧系、日系强势。

值得重点分析的是华系车的全球市场份额。现在还主要靠本土销量,但是出海势头强劲,2023年一季度出口已经超过日本成为全球第一。中国汽车业是全球经济最大变局之一,全球市场份额能冲到多少,让各主要市场都很紧张。

欧系车品牌在本土较为强势,欧洲市场每卖五辆车就有四辆是在本地制造的。过去十年,欧洲汽车贸易顺差每年都有700亿至1100亿欧元,贡献巨大。汽车业是欧洲制造业王牌,本土压力不大,都在对外积极开拓。

日本2021年汽车贸易顺差770亿美元,也很强劲。韩国汽车近年来取得了突破,2022年汽车贸易顺差超400亿美元,2023年前两月汽车顺差79亿美元,取代半导体成为顺差最大的商品,3月、4月出口65亿、62亿美元,同比大增。

多年来的传统格局中,全球汽车贸易逆差大户是美国和中国。美国汽车贸易逆差都快2000亿美元了,美系车的国际竞争力逐渐下降。直到2020年,中国汽车产业贸易还有310亿美元的逆差。中国逆差小点,是因为合资车起了很大作用,要是进口整车满足需求,逆差会高得吓人。

传统格局就是如此,汽车研发生产销售有实力的就是中国、欧洲、日本、美国、韩国这五家。其它地区是目标市场,最好也就是泰国这样的生产基地,但研发不行。五家汽车巨头里,欧洲、日本、韩国是顺差大户,本土市场基本保住,在外面狠吃份额赚得很开心。美国与中国是逆差大户,竞争力感觉差了点,本土份额也要被别家分走不少。

当然这是传统格局,2022年的份额数据看上去和之前差不多,其实因为中国汽车的强势崛起,内在已经产生了不小的变化。如2022全年中国汽车贸易逆差只有15亿美元了,6月以后就转为顺差了。2023年前5月,出口汽车193.3万辆,同比增长80%,金额2667.8亿元,同比增长124.1%;进口汽车28.4万辆,金额1238.2亿,顺差1430亿元,新能源汽车出口45.7万辆,同比增长1.6倍。

从2020-2023年,中国汽车出口数量将实现100万-200万-300万-400万的奇迹增长,迅速成为汽车出口第一大国。但是出口到欧洲、美国的中国品牌车并不多,到日本、韩国的更少。因为疫情来往少,外界其实并没有太触动,欧洲人并没有感觉身边中国车增多了。

直到2023年上海车展,全球车企高管纷纷来参观,这才有了直观感受,知道事情大了。外界对中国电动汽车的研究变得火热,日本人把比亚迪海豹拆了出书。这一点,欧洲车企高管应该是受震动最大的。

那么,欧洲新能源车又是什么情况?

从理念上来说,欧洲人确实非常重视环保,比喜欢开大排量车的美国人强多了,美国人生活方式非常浪费。因此,欧洲汽车业在全球算是环保先锋,多国政府纷纷表态,要全面向新能源车转型,要设定时间表禁掉ICE(内燃机)车型。

2022年6月8日,欧洲议会以339票赞成,249票反对,24票弃权的表决结果支持欧盟委员会2021年7月提出的立法建议,2035年禁止在欧盟境内销售燃油车。虽然法案还需要得到欧盟成员国政府的一致批准,但看上去是要来真的,不少国家政府宣布了时间表。

挪威主要政党提出法案,2025年禁售燃油车。荷兰、德国、爱尔兰、丹麦、瑞典、英国等国计划2030年实施禁售。意大利宣布2035年起停止生产内燃机汽车,法国、西班牙禁售时间计划在2040年。虽然还要走政府法律程序,但各国应该会陆续禁售。

欧洲国家之所以纷纷推出时间表,应该是看到新能源车有突破。以前新能源车不成熟,欧洲甚至还推崇起柴油车,说比汽油车更低碳环保。

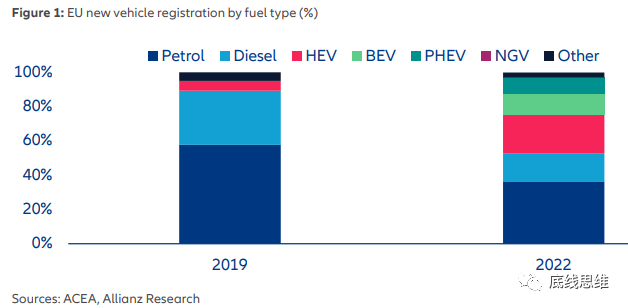

欧洲传统车的特点是分为汽油车(Petrol)和柴油车(Diesel),柴油车的份额还不低,2019年占新车份额的35%。这不是说卡车,不少欧洲乘用车也是烧柴油的,这在全球主要市场是唯一的。柴油车马力大,碳排放比汽油低,欧洲柴油发动机有优势,还真流行起来了。如奔弛有多款柴油车,中国上汽大通也是柴油车,但比较少见。当然后来就成笑话了,柴油车怎么也不可能和电动车比低碳,所以欧洲也不流行了,2022年柴油车占比大降。

从新车销售的类型来看,2022年欧洲新能源车市场份额爆发,从2019年11%大增到47%。但是这个“份额”有点水,要仔细分析。

这几年的怪事是,在欧洲HEV(油混)忽然流行起来,份额大增,看样子取代了柴油车成为最流行的“环保车”。HEV是从1997年丰田普锐斯开始发展的,带个不能充电的电池帮助省油,还得烧油开。HEV技术有它的历史意义,油耗确实比燃油车低,烧油发电、能量回收,燃油效率低的工况用电驱,技术上有特色。欧洲2022年HEV市场份额比2019年明显增加,不少HEV车型当成“电动车”在推。

在中国市场,HEV是不算新能源车的,日系车擅长的油电混动根本宣传不动。在中国消费者看来,油混缺点很明显,就一句话,这不是电动车,用油驱动的都不行,驾驶体验就不一样。PHEV(插电混动)更受欢迎,插混的电池够大可以充电,市内开只要充电就行了,成本比烧油要低多了。中国插混是真搞出了大名堂,比亚迪dmi超级混动等技术搞得风生水起。

还有REEV(增程式混动),在中国市场上较为成功。增程式有内燃机,但只是烧油发电,不负责驱动,开车是电驱,所以驾驶体验是电动车,烧油开都省油。其优点是开发简单成本有优势,没有充电焦虑,也能充电,日常开省钱。但在欧洲,增程式混动就没什么动静。

欧洲这几年BEV(纯电车)和PHEV从几乎没有份额,增长到约24%的份额,自觉应该是发展得不错,是全球新能源车的主战场。和美国、日本相比,欧洲市场新能源车推广算快的。

这里有一个特色因素,欧洲有超过50%的汽车是“车队”注册的,向个人和企业提供很成熟的汽车租赁业务。欧洲人在各地旅行,随时租个车开,短租叫rental。不少企业也租车来用,租期较长叫leasing。汽车日常由专业公司管理维护,个人和公司用车省心,是不错的模式。这些车队企业承诺低碳减排的社会责任,可能一下就转向大批购买新能源车。

欧洲本来觉得自己大搞低碳新能源,汽车市场剧烈变化了,感觉不错,但是看看中国的数据,就大吃一惊。

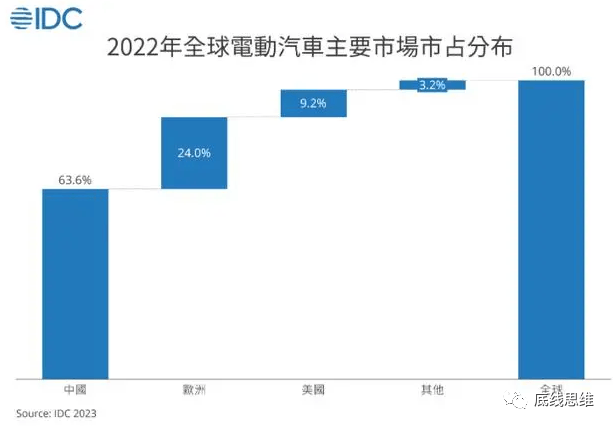

从2022年全球电动汽车市场来看,中国纯电和插混销售合计688.7万辆,占全球份额多达63.6%。欧洲占了24%,也有较为可观的260万辆,美国约100万辆占比9.2%。余下所有其它地区就只占3.2%,约35万辆,基本没多少。

欧洲人忽然发现,电动汽车销量与中国差距较大,特别是纯电车。2022年,中国有536万辆纯电车上牌,同比增82%,渗透率(占全部汽车销售)有20%。欧洲纯电车注册了112万辆,渗透率12%(占轿车)。而且中国市场总盘子是欧洲的两倍以上,纯电车销量就大幅领先了。

欧洲是理念叫得响,但是电动汽车想推广开,充电网络非常重要,这方面行动力不如中国。更为关键的是,各类电动车生产,特别是动力电池产业,欧洲行业人士发现落后太多了。

普通人身边没什么中国车,还没有感觉。疫情几年行业人士对中国情况也不太熟悉了,数据出来有滞后性。如果在2022年看,中国2021年新能源车销量是300万辆的规模,还不是太可怕。2023年才知道2022年的数据,马上全年销量要往900万辆走了,增速太快,一不留神格局就大变了。

等欧洲人反应过来才发现,中国新能源汽车非常强大,而且是全方位的强大。中国电动汽车基本是全产业链,类型多,性价比高,迭代快,各种新功能不断推出,外观也很不错。比亚迪的高端电动车成为上海车展的最大明星,造车新势力也有了市场口碑,中国电动汽车即使在品牌上也不落后了。

全球汽车市场非常分散,不可能少数公司垄断市场,一个地区会有十几个公司在各类细分市场占据一定份额。2022年销量最高的丰田公司卖了1010万辆,占全球13%。但是一个百分点都是价值极高的,意味着80万辆车,价值上千亿元。

过去十年,全球汽车总销售额约为25万亿美元,其中电动汽车仅占1万亿美元。2022年电动汽车销售额为3880亿美元,占比还不算高。但是未来十年,几十万亿美元的汽车总销售额里,电动汽车将成为主体。对普通人来说,汽车就是价值最高的商品(房产是投资),电动汽车取代传统车,可能是未来全球经济最大的产业变化。中国电动汽车会在其中占据不小的份额,这是对欧洲汽车公司的巨大挑战。

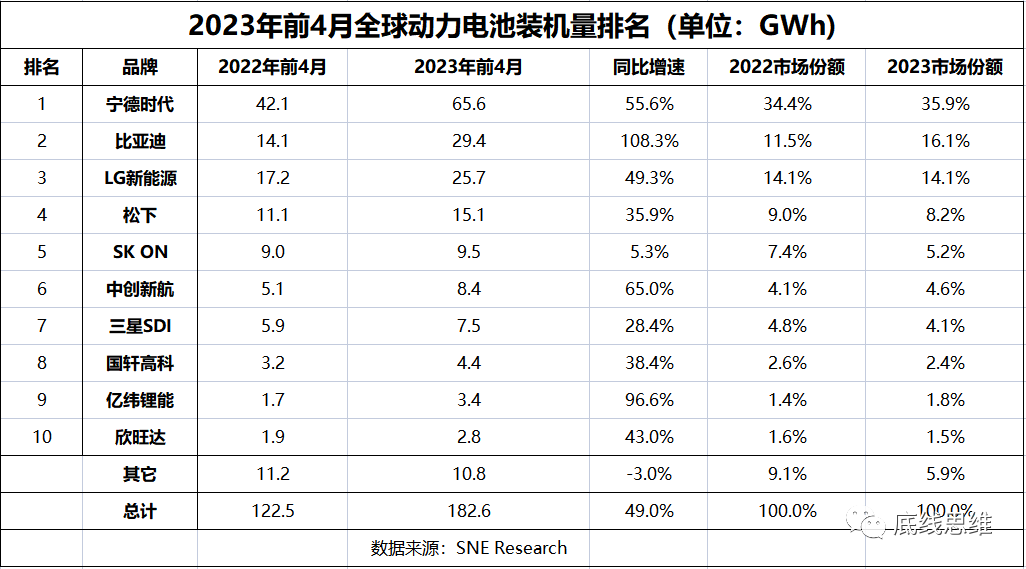

供应商体系的挑战可能更大。燃油车部件复杂,发动机、变速箱、排气和燃油系统等动力总成部件,约占总成本的25%至30%。电动车的动力系统简单得多,油箱和喷射、排气系统都没了,只要单速变速器。但是动力系统占总成本比例反而上升到30%-40%,其中电池就占20%-30%,电池供应商成为行业关键。

欧洲擅长的柴油发动机本来构成技术优势和天然屏障,现在肯定要丢失了,还得去和全球主要的电池供应商合作。而这是一个全新的技术体系,中国企业控制着全球约三分之二的动力电池供应。全球汽车制造商即使大力投资电池产能,通常也需要与专业厂商合作,这是巨大的供应商体系变化。

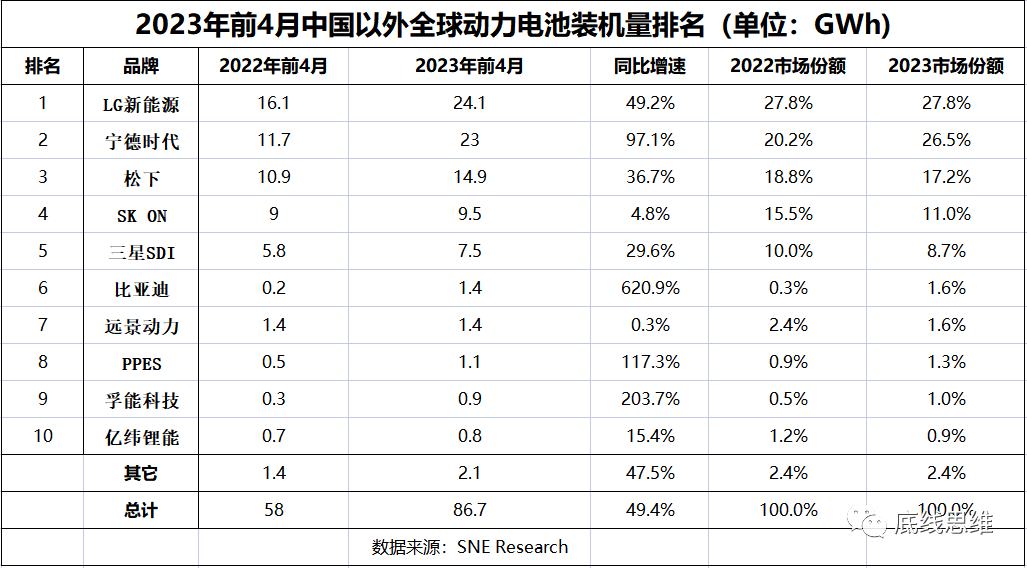

全球前十大汽车动力电池供应商,都在东亚。中国有6家,宁德时代、比亚迪、中创新航、国轩高科、亿纬锂能、欣旺达,2023年前4月合计占比62.3%,2022年同期是55.6%。韩国三家,LG新能源、SKOn、三星SDI,合计占比23.4%。日本的松下占比8.2%。其它企业占比5.9%,也主要是中国企业,如孚能科技、蜂巢能源、远景动力等公司都有一定规模。韩日企业也在发力,同比增长率勉强跟上行业平均,但是和中国的差距已经不小。

但是在中国以外的的市场,格局是不同的。2023年前4月中国市场装机量是95.8GWh,中国以外是86.7GWh。这不是说电池在哪生产,是指汽车电池装机用哪家的。电池可能还是在中国生产的,如LG新能源就在中国有3家电池工厂,中国电池企业在国外也有工厂。

中国市场LG新能源有1.6GWh的装机量,松下有0.2GWh,其余98%都是中国电池企业供应。在中国市场以外,中国电池企业的市占率是31.7%,比2022年前4月增加了7.3个百分点,韩企份额47.4%,跌了6个百分点。中国以外,还是韩企占优,日企也有18.5%的份额。也就是说,外国车企还是更多与韩国电池供应商合作,中国电池企业主要是靠国内市场的压倒性优势。

从趋势看,宁德时代和比亚迪在中国以外增速非常高,必然要超过韩企份额。一个有利因素是,欧洲磷酸铁锂电池使用率较低,中国有技术优势。中国电池企业的强势在中国市场已经验证了,出海很有底气,但要彻底压制韩日企业,就要坚决走出去,扩大合作。电池企业成了全球车企供应商,到当地建厂也是自然的发展。

6月9日,世界动力电池大会在四川宜宾举行,欧洲电池联盟负责人托雷·塞克尼斯称,欧盟2025年动力电池需求预计为550GWh,到2030年欧洲电池产能将能满足本土高达1000GWh的需求。2022年全球动力电池装机量为517.9GWh,欧洲将从很少的产能发展到2030年1000GWh的巨大产能,这是一个巨大的市场空间。

2019年10月,宁德时代在德国图林根州阿恩施塔特的工厂破土动工,2023年1月26日正式投运,成为公司在欧洲的第一家电池工厂。宁德时代欧洲区总裁马蒂亚斯·曾特格拉夫兴奋地说:“这是西欧首次大规模生产电池”,曾特格拉夫表示2024年初将达到14GWh的初始产能目标,当地政府批准后,会提高到24GWh。宁德时代还在匈牙利德布勒森投资73.4亿欧元建造规划产能为100GWh的巨型工厂,有望在2023年下半年开始建设,两到三年内开始生产。

从目前情况来看,欧洲本土电池工厂主要还是需要亚洲供应商来投资。路透社报导,到2030年,欧洲计划的电池产能中约44%将来自亚洲公司,宁德时代居首,引发欧洲政界对“过度依赖外国生产商获得关键技术”的担忧。

2023年2月13日福特公司宣布,引进宁德时代技术在美国生产电池。但是要享受美国《通胀削减法》规定的生产税收抵免,就不能搞合资公司。福特公司是投资35亿美元在密歇根州马歇尔市新建一家磷酸铁锂动力电池工厂,出钱买宁德时代的技术和服务。宁德时代将给予福特电池有偿技术许可,员工将帮助工厂建造和运营、服务支持,福特工程师负责电芯与整车的集成。

6月初曾有谣言,特斯拉在美国卖的车要享受7500美元税收优惠,就不能用宁德时代电池。3月底传言特斯拉与宁德时代将用福特模式在美国合作建厂,后来又传可能在墨西哥建厂。总体来说中国电池供应商要在美国投资非常麻烦,欧洲情况相对好些。

计划在欧洲投资建厂的中国锂电企业已经有不少,一般都是与外国车企有了合作。亿纬锂能2023年6月8日董事会审议通过乘用车大圆柱电池项目,约100亿元投资匈牙利德布勒森,为宝马集团提供电池。蜂巢能源与Stellantis集团达成总额约160亿元的动力电池订单协议,预计投资20亿欧元,2023年在德国建成电池工厂。2023年5月17日,厦钨新能发布公告称,与法国企业签署了在法合资设立电池正极材料公司的协议。2020年起,远景动力就与法国、英国、西班牙等国商讨,合作建立电池企业、低碳产业园。孚能科技拟在德国投资6亿欧元建厂,给奔弛提供电池。

6月9日,对于“比亚迪正与捷豹路虎就电池供应和生产谈判,计划在英国建立其在欧洲的第一家电池工厂”的传闻,比亚迪相关负责人表示,“目前官方不予回应”。比亚迪有电池生产商和整车制造商的双重身份,在欧洲的动向十分关键。

6月10日,韩媒《先驱经济》报导称,比亚迪正与法国政府协商在当地建设汽车工厂,德国和西班牙也加入了吸引比亚迪工厂的行列。法国与中国关系较好,德国汽车工业基础好,西班牙消费者更为接受中国商品,几国各有优势。比亚迪的产品价格与性能优势极为明显,商用车在欧洲受到欢迎,现在乘用车也在进军欧洲,潜力很大。

总体而言,目前中国汽车与电池企业投资欧洲的计划还较为“正常”。欧洲国家与中国企业基于商业逻辑商议,到欧洲投资设厂,各国政府还在争夺中国投资。欧洲车企与投资基金,也积极入股中国动力电池企业,欧洲巨头施罗德大幅加仓宁德时代,奔驰9亿元入股孚能科技占股3%。这都是国际贸易中常见的互相投资行为。不过风水轮流转,这次反过来了,中国车企与电池供应商,作为技术上强势的一方,到欧洲投资。中国企业的投资真正落地投产还需要过程,但趋势很清楚了。

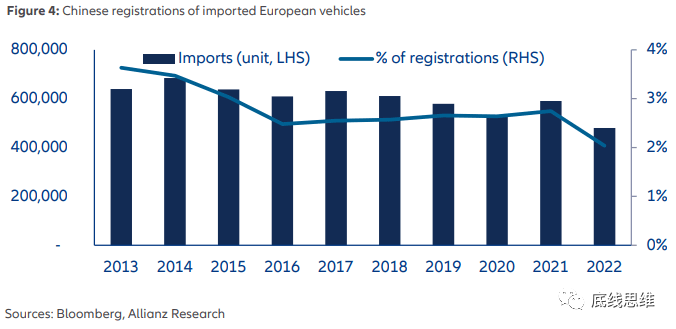

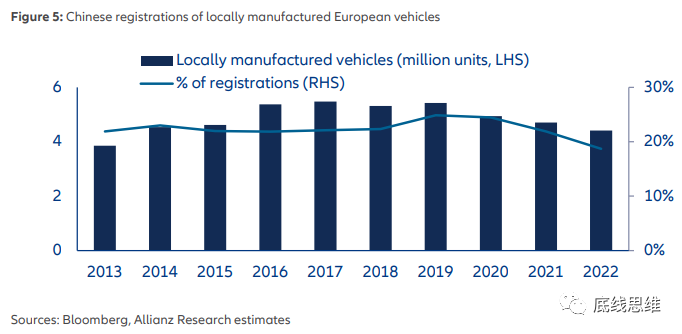

欧洲车企受到冲击的还有在中国的市场份额。由于中国新能源汽车强势崛起,欧系品牌电动车表现不佳,欧洲车企在中国的市场份额必然会下跌,进口与合资车都会受到冲击。

欧洲占中国进口车来源的一半以上,但是年进口数量已经逐渐下滑到50万辆以下,占所有注册车辆的比例已经从过去的4%跌到了2022年的2%。

在中国市场销售的欧系车,有85%是在中国合资生产的,大约每年400多万辆,市场占比约20%。这个庞大的数字将受到电动车浪潮的冲击,2022年最畅销的20款电动车型里,只有一款是中欧合资的。中国新车销售中电动车占比越来越高,2023年5月新能源车销量71.7万辆,同比增60.2%,占比已达30.1%。伴随着这个趋势,欧系车的市场份额必然会下降。有的欧洲车企份额降到很少,认为中国市场太艰难已经撤出,如雷诺,或者在考虑退出,如标志雪铁龙。有的利益很大准备加码投入,如几家德系车企,甚至声称“中国是家”。

中国汽车对欧系车的冲击,还表现在中国以外的全球市场上。2023年5月,中国汽车出口38.9万辆,同比增58.7%。欧洲市场还日益成为中国汽车出口的主要市场,占中国汽车出口比例从2017年的8%升到2022年的28%,超过了亚洲、中东、拉美。中国这些汽车出口,也会影响欧系车在全球的市场份额。

中国车企已经在大举向欧洲进军,这是全球汽车市场格局决定的。利润丰富的出口大市场其实就是欧洲和美国,日韩市场太封闭。美国对中国车有27.5%的进口关税,《通胀削减法案》还专门针对中国供应链作出限制,而欧洲对中国车关税是10%。3家中国车企宣布2023年将开展欧洲电动车业务,进军欧洲的中国车企总数达到了9家。

Allianz

Research研究了中国汽车崛起对欧洲可能的影响,基本假设是,2030年中国车企占据了75%的本土市场,中国出口车占据10%的欧洲市场。中国车企在欧洲建立销售网络后,必然会增加出口。这个假设看上去与趋势相符,但并非预测,只是用来评估影响。

在中国市场方面,欧系车将损失190万辆的销量,下降39%。其中在中国生产的欧系车从2022年的440万辆减少到2030年的270万辆,从欧洲进口的从48万辆下降到29万辆。2022年,欧系车在中国的销量占到了全球销量的22%,而全球运营利润是670亿欧元,以此估算将有73亿欧元的净利润受影响。

2030年欧洲将从中国进口150万辆车,相当于2022年欧洲汽车产量的14%,也就是有这么多的欧洲汽车生产将遭到挑战。这大约会影响240亿欧元的汽车工业增加值,占欧洲GDP的0.15%。听上去这不多,但是对德国影响会较大,因为2019年德国占欧洲汽车工业增值的比例高达58%。以对GDP的影响而言,斯洛伐克、捷克、德国三国受影响较大,会有约0.4%的GDP受影响。

对欧洲供应链的影响就难以评估,只能大致看看规模。2018年欧洲汽车工业在其它行业产生了1550亿欧元的增加值,其中530亿欧元是制造业,1020亿欧元是服务业。如果仍以14%的损失估算,受影响的是210亿欧元。

Allianz

Research认为,中国汽车在欧洲开拓,可能与韩国车进入欧洲市场、日本车进入美国市场的历史类似。2021年,韩国汽车在欧洲市场占据了9%的市场,40%是进口的,在捷克与斯洛伐克也有工厂。日本汽车借美国1970年的《清洁空气法案》(排放污染要减少90%),在1980年占据了20%的美国市场份额。虽然后来美国狠打日本车,要求在美国建厂,但是日本车的份额并没有减少,一直在19%-25%之间波动。

通过前面的相关背景知识介绍,中国汽车必然要大举进入欧洲市场。欧洲产业受影响的规模大致也可以估算了,每年大约是数百亿欧元。而欧洲方面的应对,可能有以下几种:

在关税方面,欧洲可能要求中国在进口车关税方面对等。中国已经把汽车进口关税从25%降成15%了,如果再要降一些冲击也不算大。

欧洲可能会参考美国的《通胀削减法案》,推出有利于本土供应链的政策法规,其效果应该是中国车企与供应商更有动力到欧洲建厂,这本来就是趋势。如果欧洲学习美国排斥中国供应链,那将有重大影响,但欧洲国家很多,各怀心思,应该不至于走到这么极端。

欧洲必然会引入日韩动力电池供应商,也发展本土电池产业,试图降低中国在汽车供应链的优势。如果中国商家的技术优势明显,欧洲也不太可能故意引进落后技术。因此,电池技术将是各方竞争的焦点,高效率、低成本、长续航、快速充电的电池会不断冒出来。一些人认为固态电池可能会有重大影响,现在只是成本太高。

笔者认为,因为时间太短,直观体验也不够,欧洲可能还未充分认识中国汽车业的强大。以上可能的应对是一些常规套路,将中国汽车的冲击类比成韩国与日本,中国消费者更亲睐国产车,再在欧洲占据10%之类的份额,并不是特别大的冲击。欧洲显然还是打算在电动车时代继续维持汽车产业的优势,不敢想其它可能。

一些中国行业人士已经豪气地宣称,发达国家品牌车的技术与营销就那么回事,对消费者并不真正尊重,只是缺少有份量的对手,所以才能高价获取丰厚利润。中国汽车杀向全球,将会有“降维打击”的效应,技术领先、成本低、服务好,会在全球掀起汽车革命。快速增长的汽车出口数据说明,中国汽车面对的是一片蓝海,前景远大。

欧洲人已经从产品与技术的直接对比中感觉到了震动,开始正视中国汽车。但是,只有在巨大的市场冲击真正出现时,人们才会明白,什么是真正的震憾。

来源|底线思维

0 条评论